CPT Markets市場分析:投資平臺行情全面受挫!黃金逆勢飆天價,買錯時機照樣血虧!

沒有任何人能預料到今年四月,由美國大型股和小型股、國際股市、美國公債、不動產投資信托到能源類股,行情全面下挫,但令人感到意外的是,金價卻逆勢再揚,使得今年以來的總漲幅重新改寫紀錄。

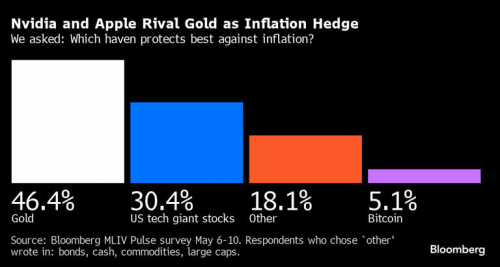

然而,最新數據顯示約46%的調查受訪者認為,作為避險工具數十年的黃金仍是對抗物價上漲風險的最佳選擇,但卻有近三分之一的受訪者表示,他們現在更傾向于將科技巨頭視為有效應對此類風險的選擇。

CPT Markets分析師解釋,科技七巨頭因其持續的利潤增長與股價上揚已讓市場認為這些公司能繼續作為市場穩健收益的來源,從而使其能在美國金融市場中占據主導地位。舉例來說,自2021年3月通脹率首次超過2%以來,Nvidia股價已經上漲超過五倍。同期,即使在股市波動期間,蘋果的股價表現也超過了大盤,其增幅超過50%。

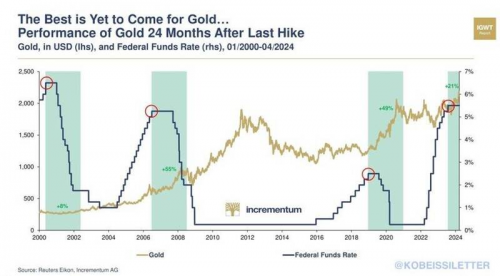

除了科技七巨頭表現亮眼外,近期金價亦狂飆不已,讓不少投資人開始好奇金價未來走勢。根據過去經驗,金價往往會在美聯儲最后一次加息后24個月內顯著上漲,舉例來說,2006至2008年期間,黃金價格上漲了55%;在2018至2020年,同樣的趨勢再次出現,黃金價值飆升了近50%。然而,于此次加息周期內,最后一次加息是發生在2023年7月,此后,金價竟在短短7個月內累計上漲21%。基于上述所撰之歷史表現,當前金市是否將迎來又一輪大牛市,成為市場高度關注的焦點。

CPT Markets分析師指出,當前金價上揚得益于兩大關鍵因素。首先為通脹預期,我們可以發現,今年前三個月的通脹率不僅超過經濟學家的預期且持續高于美聯儲所設定的2%目標,這不免讓市場意識到通脹難以輕易控制。其次,市場同樣寄望于美聯儲能在未來的9月,甚至是年底前降息,總體來說,這兩大因素為金價提供短線上漲的動能。

盡管金價近期創下了新高,CPT Markets分析師建議,對于擔心價格過高而猶豫入市的投資者,現在可能不是最佳的進場時機。從歷史表現來看,每當金價達到新高后,通常會回調約100至200美元。換言之,在多頭格局下,無需急于預設高點,對于擔心追高被套的投資者,建議暫時觀望,因為在這一階段中,更適合那些具備技術分析能力并能夠精準把握獲利時機的投資者,畢竟在這種波動的市場環境下,要賺波段較不容易。

綜上市場觀點,黃金不僅被視為抗通脹資產,同時也是一種卓越的避險保值資產。回顧自1975年以來的黃金價格走勢,雖然金價呈長期上漲趨勢,但期間的價格波動異常劇烈。具體來看:

1980年至2001年之間,這段長達20年的時間里,黃金累積跌幅達到了驚人的70%,這意味著若投資者要是選錯進場時間,其資產價值肯定大幅縮水。

同樣,2011年底至2015年底這一期間,金價跌幅也高達45%。

而若我們根據世界黃金協會的數據,在過去約50年中,黃金的年化波動率為19.4%,遠高于摩根士丹利資本國際新興市場指數、彭博商品指數,甚至超過了標準普爾500指數的15%年化波動率。那么,是什么樣的原因使得黃金的波動性如此高呢?

首先,黃金作為一種具有深厚歷史和文化價值的資產,長期以來一直受到廣泛的社會群體——特別是散戶投資者的青睞,而此類青睞往往會被特定事件,甚至是市場情緒而激發,從而導致金價在被激發與未被激發狀態之間劇烈波動。其次,投機行為是市場上不容忽視的重要因素,多數人參與黃金交易主要是希望能通過短期買賣來實現獲利,而這類型的追漲殺跌的交易行為便會為市場增加不確定性,使得金價的波動性進一步加劇。

整體來說,上述這些情況說明了為何CPT Markets分析師始終強調,黃金的抗通脹效果需在較長的時間框架中才能顯現其真正的價值,因為對于投資黃金,延長投資周期是關鍵,即這樣的策略有助于減輕短期波動帶來的風險,從而在長遠中獲得穩健的回報。

(推廣)

來源:東方網 | 撰稿:CPT Markets | 責編:谷晟 審核:張淵

![]() 新聞投稿:184042016@qq.com 新聞熱線:135 8189 2583

新聞投稿:184042016@qq.com 新聞熱線:135 8189 2583