3月20日,坐擁近4000家加盟店的珠寶品牌周六福第三次向IPO發起沖鋒。從保護投資者角度出發,深交所用時不到一周火速發出第一輪問詢函。但拖延了整整四個月,7月26日周六福終于姍姍發布了回復函。

此前,周六福已兩次叩關IPO。2019年5月,周六福首次申請上市,選擇的保薦機構廣發證券(16.790, 0.15, 0.90%)、審計機構正中珠江同時深陷“康美造假案”,而被證監會中止IPO審查。2020年,周六福再次遞交材料,但上會被否。證監會發審委當時曾提出諸多質疑:依賴經銷模式;涉及多起商標權侵權糾紛;品牌使用費和特許經營費金額高;存貨大幅增長且占比居高不下等等。

《左傳·曹劌論戰》里有句名言:一鼓作氣,再而衰,三而竭。周六福深知第三次沖關的重要性,無論是通過上市融資緩解眼下經營現金流驟降的困境,還是提振公司上下和眾多加盟商的信心。

記者翻閱這份由保薦機構中信建投(27.480, 0.08, 0.29%)證券深度參與的184頁回復函,發現里面諸多方面存疑。其中,近6億元的鉆石原材料和鉆石存貨這一項,遭遇深交所連番追問。但周六福回復避重就輕著實難以消弭質疑。

銷售珠寶起家,鉆石產品營收、毛利率連續下滑

深圳羅湖區的水貝村,擁有國內最大的珠寶代工和批發市場,被譽為“珠寶界的華強北”。包括周大福、周生生等知名品牌,也是從水貝采購。同時,水貝有一批姓“周”的珠寶企業,名字中摻雜著“福”“生”“發”,試圖努力和周大福、周生生攀上親戚。

周六福的實控人自然也不姓“周”,而是來自廣東潮汕的李偉柱、李偉蓬兄弟。2004年,李偉柱在深圳水貝成立了周六福品牌。目前兩人合計持有周六福94.13%的股份。

截至2022年12月31日,公司擁有加盟店3974家、自營店78家。國內黃金珠寶行業中線下渠道數量超過3000家的品牌主要有周大福、老鳳祥(61.020, -0.17, -0.28%)、周大生(16.050, -0.36, -2.19%)、老廟黃金、中國黃金(12.030, -0.02, -0.17%)等,上述企業已在A股或港股市場完成上市。

從產品類別角度,雖然黃金產品屬于我國終端消費市場消費量較大的品類,但黃金的展示性鋪貨及生產周轉需要占用較多資金,且金價波動會帶來一定的市場風險。因此周六福以資金占用較小、毛利率相對較高的鉆石產品作為加盟板塊盈利的抓手。

招股書顯示,周六福在2016年開啟了快速加盟模式,主要銷售產品為鉆石產品,黃金產品以授權供應商的入網模式向加盟商供應,渠道拓展方向為競爭強度較低的一二線城市郊縣及三四線城市核心地區。

珠寶首飾作為中高端可選消費品,過去中國國民經濟的快速發展、居民可支配的收入逐年增加,有效拉動了國內的珠寶首飾消費、促進行業的快速增長。但隨著我國宏觀經濟和人均可支配收入增速的放緩,國內珠寶首飾市場容量的增長也在放緩,以及黃金需求顯著提升對鉆石鑲嵌類產品造成沖擊。

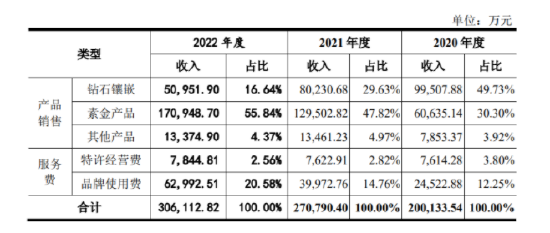

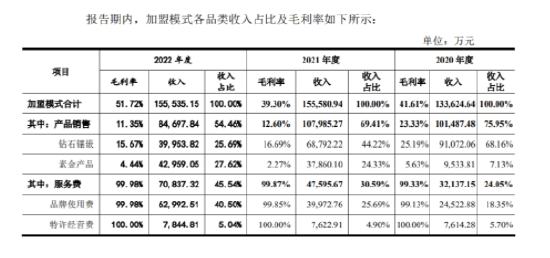

招股書顯示,鉆石鑲嵌類產品在周六福營收中的比重,從2020年半壁江山49.73%降至2022年16.64%,2020年銷售額為9.95億元,腰斬至2022年的5.1億元。

鉆石鑲嵌類產品的較高毛利率在近些年快速下滑,此前兩份招股書顯示,周六福的鉆石鑲嵌產品毛利率在2017年、2018年和2019年維持在26%左右,2021年滑落到16.69%,2022年延續頹勢跌至15.67%。

同業利潤暴跌,六億鉆石原料及存貨面臨跌價風險

外部環境的不確定性,使得作為重要避險工具的黃金炙手可熱,而可選消費增長乏力,鉆石市場遭遇寒冬。這是眼下國內珠寶市場的真實寫照,相關原材料行情也是如此。

今年上半年,黃金價格表現突出,沖擊2020年歷史紀錄,一度刷新歷史新高至2081.82美元/盎司。近期盡管有小幅波動,金價仍然在1950美元/盎司左右徘徊。

鉆石零售業績下滑,拖累上游毛坯鉆石的價格持續走低。國際鉆石交易所(IDEX)官網最新價格指數顯示,8月2日INDEX鉆石指數報116.11,較2022年3月7日158.39的峰值下跌了約26.66%,至今已連續下滑15個月。國家注冊珠寶質檢師、英國寶石協會會員董海洋指出,以鉆石重量來看,下跌明顯的更多是市場存量多、流通率高的鉆石,如20-30分的最為明顯。

近日,主營產品為鉆戒的創業板上市公司迪阿股份(37.260, -0.46, -1.22%)發布半年業績預告,截至6月30日,公司預計營業收入約12.26億元至12.44億元,較上年同期下降40.37%至41.22%;凈利潤預計為4326.3萬元至5447.01萬元,同比下降90.58%至92.52%。

而在去年,迪阿股份業績就已遭受重創。2022年,公司營業收入同比下滑20%至36.8億元;凈利潤銳減43.98%至約7.3億元。

迪阿股份在回復深交所問詢函時表示:不確定性因素影響加深,國內在全面恢復常態化運行后“報復性”鉆石消費并未如期而至,全球成品鉆石需求萎縮,成品鉆石價格仍在下行通道,呈現周期性調整。

還有一個重要因素迪阿股份不愿提及,就是中國作為培育鉆石的重要生產國,以工業方法生產出的培育鉆石正快速侵蝕天然鉆石的市場份額。

培育鉆石與天然鉆石化學成分一模一樣,肉眼看去幾無差異。券商研報顯示,培育鉆石的銷售額在2020年時只相當于天然鉆石的2.4%,但目前這個比例已經上升到9.3%。國內三家上市公司中兵紅箭(17.470, 0.06, 0.34%)(維權)、黃河旋風(4.180, -0.03, -0.71%)、力量鉆石(39.280, 0.02, 0.05%),占據了國際培育鉆石市場絕大部分份額。據預測,2023年至2025年,中國培育鉆石毛坯鉆市場規模將由255萬克拉增長至400萬克拉,年復合增速為25.24%。

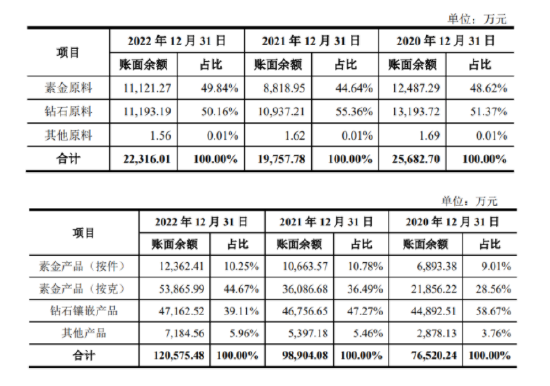

面對內憂外患,截至2022年12月31日,周六福登記鉆石原料1.12億元,庫存鉆石鑲嵌產品4.72億元。庫存鉆石商品已經連續兩年上升。而公司長庫齡產品主要集中于色度為GH、凈度為VS及SI、重量為20分及25分的鉆石裸石,更是屬于跌價的“重災區”。

記者走訪了北京多家典當行,工作人員表示,受市場低靡影響,對于30分以下的鉆石類商品,典當行一般不評估鉆石價值,只評估商品的金屬價值。這意味著,低克重的鉆石裸石回收價跌穿了谷底。

面對巨大商業風險,深交所連番追問:在鉆石鑲嵌產品終端銷售下降的情況下,相關原材料、庫存商品跌價準備計提是否充分?與同行業公司是否存在重大差異?

周六福對此風輕云淡地回答,2022年鉆石鑲嵌類庫存商品跌價準備為819.25萬元,僅相當于原值的1.7%,而當年INDEX鉆石指數從高位下跌達17%。

浙江大學國際聯合商學院數字經濟與金融創新研究中心聯席主任、研究員盤和林在接受媒體采訪時表示,工業化量產徹底瓦解了鉆石此前牢牢綁定的稀缺性,一旦稀缺性不存在了,那么鉆石可能成為普通材料,“鉆石價格還在持續跳水中,預期未來還會繼續走低,直到顛覆所有人對鉆石保值的認知。”

《企業會計制度》第五十五條規定,當存在“市價持續下跌,并且在可預見的未來無回升的希望”時,應當計提存貨跌價準備。

但顯然,無論是當期實際價格,還是遠景市場預期。周六福對于原料和庫存商品跌價準備做的遠不到位,難以消除監管機構和投資者的質疑。記者將就商標法律糾紛、過度依賴加盟等問題持續跟蹤報道。

來源:新華網 | 撰稿: 丁峰 | 責編:李斌 審核:張淵

![]() 新聞投稿:184042016@qq.com 新聞熱線:135 8189 2583

新聞投稿:184042016@qq.com 新聞熱線:135 8189 2583